Définition courte

Qu’est-ce que la CLV (Customer Lifetime Value) ?

La Customer Lifetime Value (CLV), également connue sous le nom de LTV (Life Time Value), est une estimation du chiffre d’affaires moyen généré par un client tout au long de sa relation commerciale avec une entreprise. Le calcul de la CLV peut être complexe en raison des variations entre le prix des produits/services proposés par l’entreprise concernée, les fréquences d’achat, les volumes d’achat, etc. Cependant, il est essentiel de la calculer, car il s’agit d’un indicateur clé dans le marketing pour optimiser les ventes et la rentabilité sur le long terme.

La CLV reflète la capacité d’une entreprise à fidéliser ses clients et à promouvoir le cross-selling. Ce KPI est précieux pour améliorer la stratégie d’acquisition et de rétention d’une entreprise ainsi que pour maintenir une bonne qualité de produit/service.

Si vous voulez aller plus loin sur le sujet, c’est un peu plus bas que ça se passe 👇 🤓

10 ressources data marketing à forte valeur ajoutée

1. Formation sur Google Analytics 4

2. Formation sur Google Tag Manager

3. Formation sur les paramètres UTM

4. Formation sur le plan de taggage

5. Formation sur Looker Studio

7. Formation sur Google Tag Manager Server-Side

8. Formation sur l’attribution marketing

Pour aller plus loin

Comment calculer la CLV (Customer Lifetime Value) ?

Pour calculer la CLV, il est nécessaire de détenir au préalable d’autres KPI. En effet, la CLV se calcule à partir de 3 indicateurs : le panier moyen, la fréquence d’achat et la durée de vie moyenne des clients.

Il est possible de calculer ces trois indicateurs :

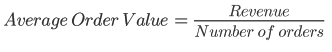

Le panier moyen (AOV i.e. Average Order Value)

La fréquence d’achat (Purchase frequency)

La durée de vie moyenne du client (Lifetime)

Le taux de rétention correspond au % de clients qu’une entreprise arrive à garder sur une période donnée (mois, trimestre, année). Pour calculer le taux de rétention, il est nécessaire de déterminer ce qu’est un client perdu. Un client perdu peut par exemple être un client qui n’a pas réalisé d’achat depuis 2 mois (e-commerce) ou un client que s’est désabonné d’un service (SaaS).

Ainsi, à partir de ces trois indicateurs, il est possible de calculer la CLV :

Prenons l’exemple d’une entreprise ayant réalisé un chiffre d’affaires de 300 000€ sur une année avec 2 500 commandes pour 500 clients uniques. Le taux de rétention de cette entreprise sur l’année est de 80%.

Pour calculer la Customer Lifetime Value, nous devons d’abord calculer les indicateurs pris en compte dans la formule.

- Average Order Value = 300 000 / 2 500 = 120€ par commande

- Purchase frequency = 2500 / 500 = 5 commandes par an

- Lifetime = 1 / 0,2 = 5 ans

Finalement, nous obtenons une CLV égale à : 120€ * 5 * 5 = 3000€.

Dès lors, un client devrait (c’est une prédiction) générer en moyenne un chiffre d’affaires de 3000€ pendant toute la durée de sa relation avec l’entreprise.

Quels sont les avantages et les inconvénients de la CLV (Customer Lifetime Value) ?

Quels sont les avantages de la CLV (Customer Lifetime Value) ?

Tout d’abord, la CLV permet aux entreprises de prédire les revenus en estimant la valeur financière des clients sur toute la durée de leur relation commerciale avec l’entreprise. Cela facilite la planification financière, l’élaboration de budgets et les décisions d’investissement.

Ensuite, la CLV oriente les stratégies d’acquisition et de rétention client en évaluant leur efficacité au fil du temps. Une segmentation de la clientèle basée sur la CLV permet d’identifier les clients les plus rentables et de réajuster la stratégie en conséquence.

L’utilisation de la CLV oblige les entreprises à se concentrer sur la fidélisation et la satisfaction des clients. Pour ce faire, elles peuvent investir dans des programmes de fidélisation, offrir un service client de qualité supérieure, personnaliser et améliorer leurs services/produits, mettre en place des scénarios marketing automatisés, etc.

La CLV peut également nourrir des audiences publicitaires média “similaires” (sur Facebook par exemple) d’une entreprise afin de cibler uniquement les personnes qui ont les mêmes caractéristiques (sexe, âge, centres d’intérêt, catégorie socioprofessionnelle, etc) que les clients existant avec la CLV la plus importante.

Quels sont les inconvénients de la CLV (Customer Lifetime Value) ?

La CLV est calculée en termes de chiffre d’affaires, ce qui signifie qu’elle ne garantit pas à elle seule la rentabilité des clients. Il est donc nécessaire d’utiliser d’autres indicateurs pour évaluer la rentabilité marketing des clients.

Un indicateur permettant d’évaluer la rentabilité marketing peur être le ratio CLV/CAC. Ce ratio (valeur vie moyenne des clients / coût d’acquisition par client) correspond à une prédiction qui permet de comprendre si les clients acquis par l’entreprise rapporteront plus d’argent sur leur durée de vie moyenne que ce qui a été dépensé pour les acquérir. Ce ratio reflète la viabilité d’un business modèle. On considère que ce ratio est bon lorsqu’il est supérieur à 3.

De plus, il est important de noter que la CLV repose sur des estimations et des projections basées sur les données historiques et les comportements passés des clients. Par conséquent, les prévisions de chiffre d’affaires restent incertaines.

Comment visualiser et interpréter la CLV (Customer Lifetime Value) ?

Une CLV élevée est une bonne chose, car elle indique que l’entreprise a réussi à acquérir des clients rentables dans le temps. Une CLV élevée peut résulter d’une fréquence d’achat élevée et/ou d’un panier moyen élevée et/ou d’une durée de vie moyenne des clients élevée.

Une CLV élevée reflète donc une bonne stratégie d’acquisition et de fidélisation, mais aussi une bonne qualité des produits/services fournis par l’entreprise.

A l’inverse une CLV faible peut être le résultat d’une mauvaise expérience client, d’une concurrence accrue, de problèmes de qualité, d’une mauvaise stratégie d’acquisition, etc.

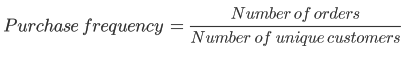

Visualisation permettant de suivre la CLV (Customer Lifetime Value) sur 12 mois

Ce graphique (pouvant être créé sur Power BI par exemple) regroupe les clients d’une entreprise en fonction de leur date d’acquisition, formant ainsi des cohortes. L’analyse de ces cohortes permet d’évaluer l’efficacité des stratégies mises en place par une entreprise pour fidéliser sa clientèle. Grâce à cette visualisation, une entreprise peut facilement repérer les actions qui ont un impact positif significatif sur la fidélisation de ses clients, ainsi que celles qui n’ont pas cet effet. Cette approche permet de mieux orienter et hiérarchiser les efforts de l’entreprise.

Pour mieux comprendre la visualisation précédente, examinons les cohortes d’août 2022 et de novembre 2022. Nous pouvons constater que la stratégie mise en place pour augmenter la CLV de la cohorte de novembre s’avère nettement plus efficace que celle du mois d’août. En effet, à partir de novembre 2022, la CLV augmente de plus en plus rapidement, alors qu’elle était stable en août.

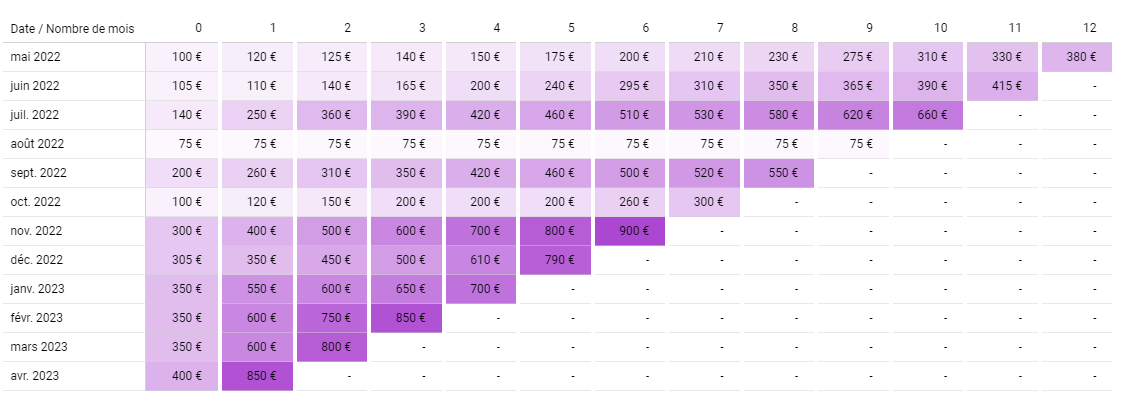

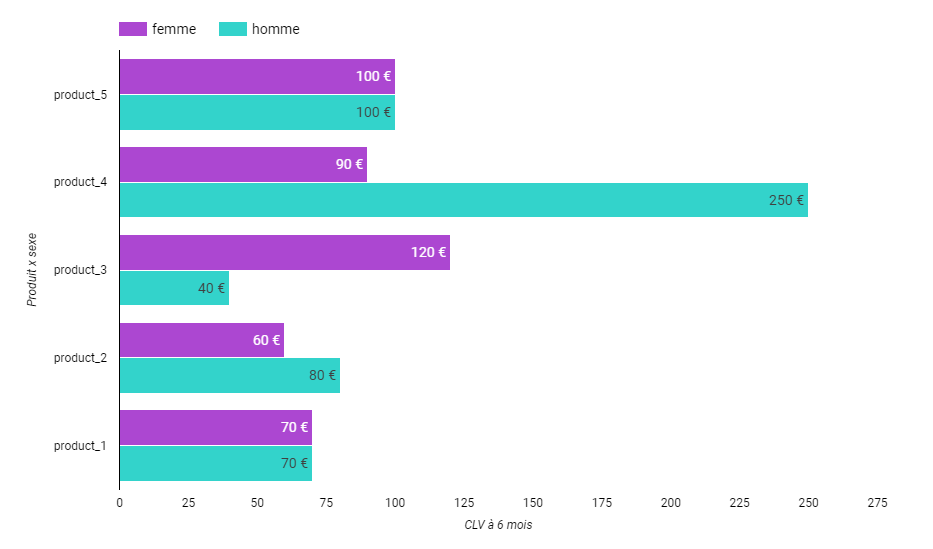

Visualisation permettant d’identifier les segments avec la plus haute CLV

Ce graphique correspond à une analyse plus micro de la CLV. En effet, dans le processus d’analyse de la CLV, l’utilisation de cette visualisation intervient généralement après avoir réalisé une analyse macro via la visualisation précédente.

Cette visualisation permet d’identifier quel croisement de segment (premier produit acheté et sexe) génère la plus haute CLV à 6 mois. Il est courant de lier à ce graphique plusieurs sélecteurs permettant de faire varier les segments croisés et analysés (premier produit acheté, sexe, tranche d’âge, etc) ainsi que l’échelle temporelle de la CLV (CLV à 3 mois, 6 mois, 9 mois, etc).

Ainsi, ce graphique révèle que les hommes ayant acheté en premier le produit 4 présentent la CLV à 6 mois la plus élevée (250 €), tandis que ceux ayant acheté en premier le produit 3 ont la CLV la plus faible. Ces informations permettent d’orienter la stratégie marketing de l’entreprise, suggérant par exemple qu’il serait plus intéressant de promouvoir sur Facebook Ads le produit 4 aux hommes plutôt que le produit 3.

Comment améliorer la CLV (Customer Lifetime Value) ?

Il existe plusieurs approches pour améliorer la CLV.

Augmenter la durée de vie des clients

Tout d’abord, il est essentiel de se concentrer sur la fidélisation des clients en proposant des produits/services de qualité, en délivrant une expérience d’achat ultra-personnalisée et en mettant en place des programmes de fidélité. La fidélisation joue un rôle crucial dans l’amélioration de la CLV, car elle permet d’augmenter la durée de vie des clients.

Augmenter le panier moyen

Ensuite, il est important d’augmenter le panier moyen des clients. Cela peut être réalisé en augmentant les prix ou en proposant des produits/services complémentaires de façon intelligente (cross selling).

Augmenter la fréquence d’achat

Enfin, il est capital de segmenter la base de données prospect/client du e-commerce concerné afin de pouvoir adresser le bon message au bon moment et au bon client dans le but d’augmenter la fréquence d’achat.

Très souvent, un segment prospect/client est le point de départ d’un scénario marketing automatisé (suite d’actions marketing spécifiques régies par des règles prédéfinies).

Prenons comme exemple un e-commerce cosmétique dont les clients ayant acheté une première fois la crème A, la rachète, dans 50% des cas, le mois suivant et ainsi de suite.

Ici, un segment approprié pourrait être : “les clients qui ont acheté la crème A il y a plus d’un mois et qui ne l’ont pas rachetée depuis”.

Le scénario marketing automatisé associé à ce segment pourrait se matérialiser par une suite d’emails personnalisés afin d’inciter au réachat de la crème A.

Cette technique devrait augmenter la fréquence d’achat des clients et donc en définitive la CLV.

Définitions similaires

Trafic direct, CPI (Cost per Install), Taux de rétention, ARR (Annual Recurring Revenue), Taux d’attrition (Churn Rate), KPI (Key Performance Indicator), MRR (Monthly Recurring Revenue), CLV (Customer Lifetime Value), Taux de rebond, Panier moyen, ROAS (Return on Ad Spend), ROI (Return on Investment), CSAT (Customer Satisfaction Score), NPS (Net Promoter Score), CPM (Cost Per 1000 Impressions), CTR (Click Through Rate), ARPU (Average Revenue Per User), MQL (Marketing Qualified Lead), CAC (Coût Acquisition Client), Lead, Taux de conversion