Définition courte

Qu’est-ce que l’ARR (Annual Recurring Revenue) ?

L’Annual Recurring Revenue (ARR), en français Revenu Annuel Récurrent, est un KPI utilisé pour évaluer les performances des entreprises proposant des services d’abonnement, notamment les SaaS B2B. Il représente les revenus récurrents estimés qu’une entreprise devrait générer sur une période d’un an grâce aux abonnements souscrits par ses clients. C’est un KPI que l’on retrouve généralement dans les CRM (Hubspot, Salesforce, etc).

Pour calculer l’ARR, plusieurs prérequis doivent être satisfaits, notamment :

- L’entreprise doit offrir un service sous forme d’abonnement ;

- Seuls les revenus récurrents provenant des abonnements doivent être pris en compte dans le calcul de l’ARR.

En utilisant l’ARR, les entreprises peuvent évaluer leur stabilité financière, leur croissance et leur performance globale en se concentrant sur les revenus récurrents plutôt que sur les revenus ponctuels. Cela permet d’avoir une vision plus précise de la santé financière à long terme de l’entreprise et d’anticiper les revenus futurs. C’est un KPI qui est très utilisé pour valoriser les entreprises SaaS (lors d’une levée de fonds par exemple).

Si vous voulez aller plus loin sur le sujet, c’est un peu plus bas que ça se passe 👇 🤓

10 ressources data marketing à forte valeur ajoutée

1. Formation sur Google Analytics 4

2. Formation sur Google Tag Manager

3. Formation sur les paramètres UTM

4. Formation sur le plan de taggage

5. Formation sur Looker Studio

7. Formation sur Google Tag Manager Server-Side

8. Formation sur l’attribution marketing

Pour aller plus loin

Comment calculer l’ARR (Annual Recurring Revenue) ?

Il existe différentes méthodes pour calculer l’ARR en fonction des données dont vous disposez.

Voici quelques approches courantes :

Calcul fondé sur le Monthly Recurring Revenue (MRR)

Si vous avez à votre disposition le MRR (Mensual Recurring Revenue), vous pouvez l’annualiser pour obtenir l’ARR.

L’ARR s’obtient donc en effectuant le calcul suivant :

Par exemple, si le MRR d’une entreprise est de 4000€, alors l’ARR sera de 48 000€ (4000 x 12).

Calcul fondé sur l’Average Revenue Per Customer (ARPC)

Si vous connaissez l’ARPC, c’est-à-dire le revenu moyen généré par client par mois, vous pouvez multiplier l’ARPC par le nombre de clients, puis par 12 pour obtenir l’ARR.

Nous obtenons donc le calcul suivant :

Par exemple, si le montant de l’ARPC s’élève à 100€ par client par mois, et que l’entreprise compte 50 clients, alors l’ARR s’élèvera à : ARR = 100 x 50 x 12 = 60000€.

Une autre méthode de calcul existe en prenant en compte d’autres paramètres :

- Les nouvelles souscriptions (New ARR) ;

- Les renouvellements (Existing ARR) ;

- Les désabonnements (Lost ARR) ;

- Les passages à un abonnement supérieur (Upsell ARR) ;

- Les passages à un abonnement inférieur (Downsell ARR).

Pour plus de fiabilité, l’ARR se calcule de la manière suivante :

Prenons l’exemple d’une entreprise SaaS pour laquelle nous voulons calculer l’ARR à la fin de l’année 2023 en utilisant la formule ci-dessus.

L’entreprise propose deux types d’abonnement :

- 1er abonnement (Essentiel) : 1200€/mois ;

- 2ème abonnement (Avancé) : 1750€/mois.

Voici les informations dont on dispose :

- Sur la totalité des clients existant début 2023, l’entreprise a réussi à garder 145 clients (75 avec l’abonnement 1 et 70 avec l’abonnement 2) ;

- Elle a acquis 45 nouveaux clients (25 pour l’abonnement 1 et 20 pour l’abonnement 2) ;

- L’entreprise a également fait face à des désabonnements (20 désabonnements de l’abonnement 1 sont enregistrés, contre 10 pour l’abonnement 2) ;

- Sur tous les clients actifs à la fin de l’année 2023, au cours de l’année 2023, 60 de ces clients sont passés à la gamme supérieure de l’abonnement (abonnement 2) tandis que 25 ont adopté un abonnement inférieur (Essentiel).

Si nous reprenons les 5 paramètres définis ci-dessous, cela nous donne :

- Existing ARR = 75 x 1200€ + 70 x 1750€ = 212 500€ ;

- New ARR = 25 x 1200€ + 20 x 1750€ = 65 000€ ;

- Lost ARR = 20 x 1200€ + 10 x 1750€ = 41 500€ ;

- Upsell ARR = 60 x (1750€ – 1200€) = 33 000€ ;

- Downsell ARR = 25 x (1750€ – 1200€) = 13 750€ ;

Dès lors, en appliquant la formule suivante :

Nous obtenons l’ARR suivant :

ARR = 212 500€ + 65 000€ – 41 500€ + 33 000€ – 13 750€ = 255 250 €

Grâce à ce calcul, nous observons une amélioration de l’ARR de l’entreprise. En effet, si l’on considère le renouvellement (Existing ARR) comme étant l’ARR de l’année précédente, nous constatons une augmentation de l’ARR. Cela s’explique par le fait que l’entreprise enregistre plus de nouveaux abonnements (New ARR) que de désabonnements (Lost ARR), mais aussi parce que les abonnés sont plus nombreux à monter en gamme d’abonnements (Upsell ARR) qu’à descendre (Downsell ARR).

Cette augmentation de l’ARR révèle l’efficacité de la stratégie d’acquisition et de rétention de l’entreprise.

Il est important de noter que certains revenus doivent être exclus de l’ARR :

- Les revenus exceptionnels ;

- Les revenus variables.

Quels sont les avantages et les inconvénients de l’ARR (Annual Recurring Revenue) ?

Quels sont les avantages de l’ARR (Annual Recurring Revenue) ?

Calculer l’Annual Recurring Revenue (ARR) présente de nombreux avantages et trouve son utilité dans divers contextes.

Tout d’abord, l’ARR permet d’évaluer la performance financière d’une entreprise en quantifiant les revenus générés par les abonnements sur une base annuelle. En se concentrant sur les revenus récurrents, l’ARR facilite également l’estimation des revenus futurs.

Ensuite, le calcul de l’ARR permet de suivre la croissance des revenus récurrents de l’entreprise au fil du temps. Il offre ainsi un moyen d’évaluer l’efficacité des stratégies d’acquisition et de rétention précédemment mises en œuvre.

L’ARR peut également orienter la stratégie future de l’entreprise en identifiant les segments de clients qui génèrent le plus de revenus. Il facilite ainsi la prise de décisions stratégiques.

Enfin, l’ARR joue un rôle essentiel dans la communication avec les investisseurs en démontrant la performance de l’entreprise en termes de revenus récurrents, ce qui contribue à les rassurer.

Quels sont les inconvénients de l’ARR (Annual Recurring Revenue) ?

Il convient de noter que l’ARR se concentre sur les revenus et ne tient pas compte de la rentabilité globale de l’entreprise. Il ne prend pas en compte les coûts associés, tels que les coûts d’acquisition des clients. Il est donc important de l’utiliser en conjonction avec d’autres mesures pour obtenir une évaluation complète de la santé financière de l’entreprise.

En résumé, l’ARR est un indicateur de performance à long terme qui permet de suivre l’évolution de l’entreprise, d’estimer les revenus futurs et d’orienter la stratégie à long terme pour obtenir les meilleurs résultats possibles.

Le MRR (Monthly Recurring Revenue), tout comme l’ARR (Annual Recurring Revenue), mesure les revenus récurrents générés par les abonnements ou les contrats réguliers d’une entreprise. Cependant, ils diffèrent dans l’intervalle de temps utilisé pour mesurer ces revenus.

L’ARR mesure les revenus récurrents sur une base annuelle, tandis que le MRR mesure les revenus récurrents sur une base mensuelle. Le choix entre les deux dépend de la nature de l’activité et des objectifs d’évaluation de l’entreprise. Ainsi, l’ARR est plus adapté pour les entreprises B2B qui proposent des abonnements annuels et/ou dont la durée de vie des clients est supérieur à 1 an.

L’ARR est également utilisé pour évaluer les résultats de l’entreprise à un niveau macroéconomique, car il permet la comparaison entre plusieurs exercices financiers. Il permet ainsi d’avoir une perspective à plus long terme sur la performance financière de l’entreprise.

Comment interpréter l’ARR (Annual Recurring Revenue) ?

L’ARR fournit une vision des recettes générées par les abonnements ou contrats réguliers d’une entreprise. Ces recettes peuvent varier avec l’évolution des éléments suivants :

- Le nombre de clients ;

- Le revenu moyen généré par client et par une unité de temps (ARPC) ;

- La durée de vie moyenne des clients.

Toutefois, il est nécessaire de préciser, de nouveau, que l’ARR ne mesure par la rentabilité de l’entreprise, dès lors une hausse de l’ARR ne signifie pas nécessairement une augmentation des marges de l’entreprise car il ne prend pas en compte les coûts issus de l’augmentation de l’ARR.

Comment interpréter une hausse de l’ARR (Annual Recurring Revenue) ?

Une hausse de l’ARR peut être interprétée comme un indicateur de la croissance de l’entreprise et de la bonne santé financière. En effet, une hausse de l’ARR peut s’expliquer par plusieurs facteurs.

Tout d’abord, la hausse de l’ARR peut s’expliquer par une augmentation du nombre de souscriptions, cela révèle donc la capacité de l’entreprise à attirer de nouveaux clients et à s’imposer face à la concurrence.

Une augmentation des revenus récurrents annuels peut aussi s’expliquer par une augmentation du revenu moyen généré par client et par unité de temps (ARPC). Très souvent, une hausse de l’ARPC est due à une hausse des Upsell et/ou une hausse du prix moyen des abonnements.

Enfin, une hausse de l’ARR peut s’expliquer par une meilleure rétention client et donc une durée de vie moyenne des clients plus élevée.

En définitive, une augmentation de l’ARR rend compte de la capacité d’une entreprise à mettre en place de bonnes stratégies d’acquisition, de pricing et de rétention.

Comment interpréter une baisse de l’ARR (Annual Recurring Revenue) ?

A l’inverse, une baisse de l’ARR révèle une mauvaise santé financière de l’entreprise et incite l’entreprise à revoir sa stratégie d’acquisition, de pricing, de rétention ou parfois même son produit.

En effet, lorsque l’ARR diminue, cela indique que l’entreprise a perdu des revenus provenant de contrats ou d’abonnements existants, ou qu’elle a été incapable de générer suffisamment de nouveaux revenus pour compenser les sorties.

Il existe plusieurs raisons expliquant une baisse de l’ARR. Tout d’abord, l’entreprise peut perdre des clients s’il y a des insatisfactions avec les produits ou services, des problèmes de qualité, une concurrence accrue ou une mauvaise stratégie de fidélisation des clients.

Il est donc nécessaire pour une entreprise subissant une baisse de l’ARR de réviser sa stratégie marketing globale ainsi que son produit.

Comment visualiser l’ARR (Annual Recurring Revenue) ?

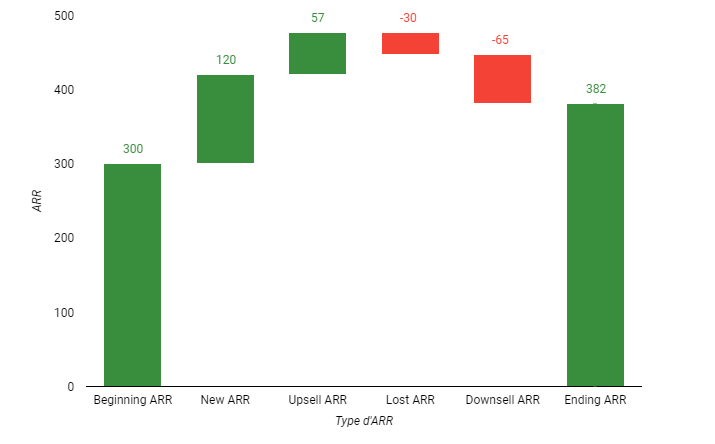

Visualisation idéale pour comprendre l’évolution de l’ARR d’une année à l’autre (YoY)

Le graphique Looker Studio ci-dessus permet de visualiser l’évolution de l’ARR d’une entreprise sur une année. Ce graphique rend compte des différents facteurs qui ont permis à l’ARR de passer de 300 en début d’année à 382 en fin d’année. En effet, nous constatons que les recettes additionnelles (new ARR et upsell ARR) ont été supérieures aux pertes additionnelles (lost ARR et downsell ARR), permettant à l’entreprise d’augmenter ses recettes.

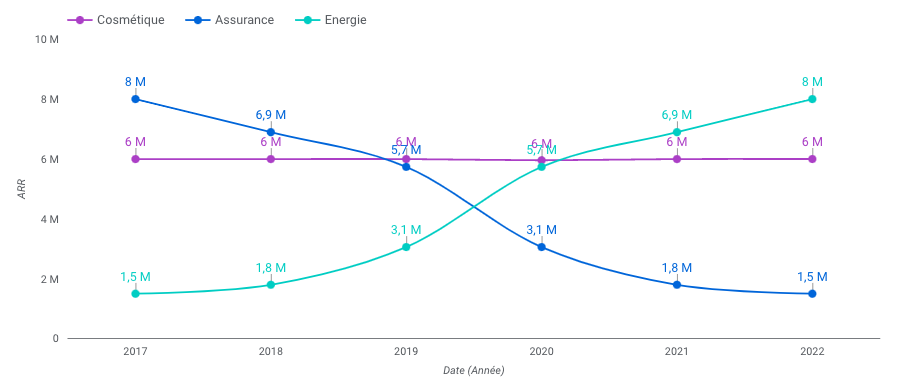

Visualisation permettant d’apprécier l’évolution de l’ARR par une dimension de répartition spécifique

Le graphique looker studio ci-dessus montre une évolution de l’ARR d’une entreprise SaaS en fonction de plusieurs industries auxquelles appartiennent ses clients (cosmétique, assurance, énergie) sur plusieurs années (données fictives).

La courbe relative à l’ARR des clients provenant de l’industrie cosmétique met en évidence la saturation du marché. En effet, la constance de l’ARR au cours des années montre qu’il n’est plus possible pour l’entreprise d’attirer de nouveaux clients dans cette industrie, mais que sa stratégie de rétention client est efficace puisqu’elle n’enregistre pas de pertes.

En revanche, nous constatons que les courbes relatives à l’ARR des clients provenant des industries assurances et énergies sont totalement opposées. En effet, l’ARR du segment assurance ne cesse de décroitre au cours des années, tandis que l’ARR du segment énergie est en forte croissance.

Dès lors, cela peut signifier que le segment de client assurances de l’entreprise enregistre de mauvaises performances en acquisition et/ou rétention. Si c’est le cas, l’entreprise doit revoir sa stratégie d’acquisition et de rétention pour ce segment.

À l’inverse, l’augmentation de l’ARR au fil des années du segment de client énergie reflète sûrement une bonne stratégie d’acquisition et de rétention pour ce segment. L’entreprise va alors dans la bonne direction et ne doit rien changer.

Comment améliorer l’ARR (Annual Recurring Revenue) ?

Pour améliorer l’ARR, il est essentiel d’évaluer les revenus récurrents actuels, leur origine et les opportunités de croissance. Une analyse approfondie des stratégies existantes est également nécessaire, afin de déterminer leur efficacité et d’identifier les améliorations possibles. Cela revient à effectuer un audit des activités de l’entreprise.

Vous pouvez utiliser plusieurs leviers pour augmenter l’ARR :

- Acquisition de nouveaux clients : Mettez en place une stratégie de marketing ciblée et des campagnes publicitaires pour attirer de nouveaux clients ;

- Fidélisation des clients : Développez des programmes de fidélité et offrez des avantages spéciaux pour encourager la rétention des clients ;

- Augmentation de l’ARPC (Average Revenue Per Customer) : Proposez de nouvelles offres et incitez les clients à opter pour des niveaux de service supérieurs ou augmentez les prix ;

- Rétention des clients : Offrez un service client adapté et réactif pour résoudre rapidement les problèmes des clients et améliorer leur satisfaction ;

- Expansion vers de nouveaux marchés ou segments : Explorez de nouvelles opportunités de croissance en étendant votre offre à de nouveaux marchés ou segments de clients.

Il est important de noter que pour augmenter l’ARR, une approche globale et un suivi régulier des performances sont nécessaires. Surveillez les métriques clés, comprenez les besoins des clients et adaptez votre stratégie en conséquence pour maintenir une croissance régulière de vos revenus récurrents.

Définitions similaires

Trafic direct, CPI (Cost per Install), Taux de rétention, ARR (Annual Recurring Revenue), Taux d’attrition (Churn Rate), KPI (Key Performance Indicator), MRR (Monthly Recurring Revenue), CLV (Customer Lifetime Value), Taux de rebond, Panier moyen, ROAS (Return on Ad Spend), ROI (Return on Investment), CSAT (Customer Satisfaction Score), NPS (Net Promoter Score), CPM (Cost Per 1000 Impressions), CTR (Click Through Rate), ARPU (Average Revenue Per User), MQL (Marketing Qualified Lead), CAC (Coût Acquisition Client), Lead, Taux de conversion